美联储调整资产购买前瞻指引,可能是提前缩减购买规模的前兆

美联储公布12月议息会议声明,调整了资产购买计划的前瞻指引。资产购买的步伐与此前并无二致,但增加了未来资产购买计划发生变化的依据。

我们认为此次调整表明美联储认为未来经济恢复的不确定性是有所缓和的,是对未来经济持相对乐观态度的表现。在11月议息会议纪要中,美联储表示准备调整资产购买的指引,有一些与会者考虑到未来经济前景的不确定性而对这一调整有所犹豫。但本次议息会议将这一设想迅速落地,表明本次会议上,更多的与会者认同未来经济恢复的不确定性是有所缓和的。

本次会后同时公布的经济预测总结(SEP)也大幅上调了美国的经济展望,传递出美联储明显更为乐观的判断。本次SEP大幅上调20Q4实际GDP同比1.3个百分点至-2.4%,并分别小幅上调21Q4、22Q4实际GDP同比预测0.2个百分点至4.2%、3.2%。从经济指标预测分布来看,美联储内部对于今明两年经济指标的预测较9月时有明显的集中趋势,说明美联储认为中期经济运行的整体不确定性的确不如此前展望那么严峻。

我们预计,自2021年开始,由于对美国经济的展望较此前有较为明显的改善,从而美国财政赤字可能迎来比较明显的收缩,带动美联储扩表速度同步明显放慢,而自2022年开始,美联储有望开启新一轮但更为困难的缩表过程。

美联储此次声明对资产购买前瞻指引和SEP的调整可能是提前缩减资产购买规模的前兆。11月会议纪要中表示,市场参与者普遍预期2021年美联储将继续维持当前的资产购买节奏,2022年才开始逐渐缩减购买规模。但是美联储在11月纪要和此次声明中都强调资产购买前瞻指引是“基于产出的”,且“实质性进展”的模糊表述隐含的意义或许不是推迟缩减资产购买规模的时间,而恰恰是在经济展望变得乐观的情况下的提前开展。

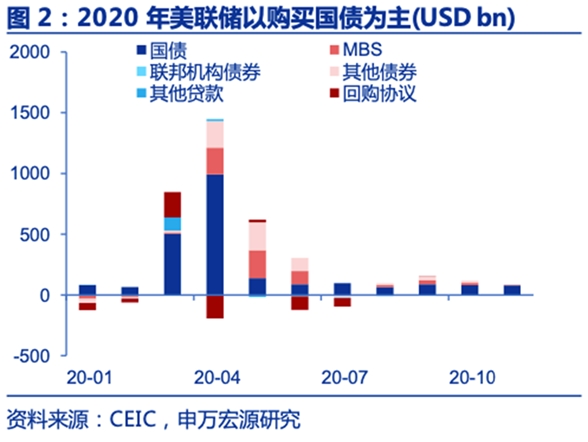

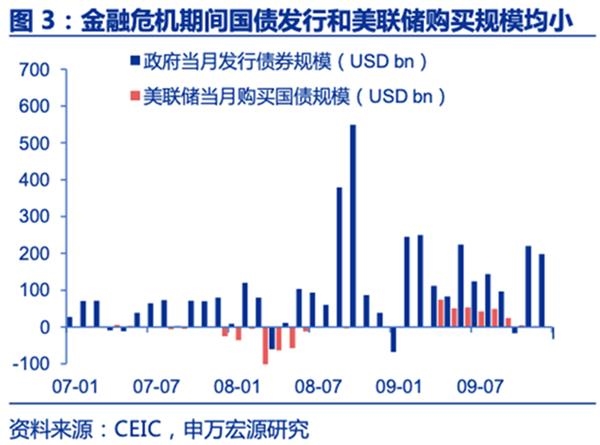

与08-09年美联储第一轮量化宽松相比,今年美联储扩表的一个主要特征是以购买国债为主,而非MBS.08-09年,由于危机肇始于金融体系内部,危机之初并不需要大量的财政刺激,所以政府发行债券较少,美联储购买的资产也以MBS和其他债券为主。2009年,美联储购买国债和MBS的规模分别为3006.7亿美元和9082.6亿美元,后者为前者的三倍。直到2010年底开始的第二轮量化宽松,美联储购买国债的比例才有所上升。但是今年由于美国财政支出大幅增加,国债发行量激增,美联储购买的资产也以国债为主,购买MBS的量并不多。从美联储持有资产的余额来看,今年7-11月,美联储购买国债月均818.4亿美元,和计划基本相符;但是MBS月均仅增加120.3亿美元,MBS的净增量其实是远低于400亿的资产购买计划的。

明年财政融资节奏预期的放缓,意味着国债等今年扩表的主要资产选项,在明年无法再支持如今年一样快的美联储扩表速度。

民主党有财政平衡的传统,2021年财政赤字率预计维持高位但弱于2020年。美国候任总统拜登在竞选过程中也明确主张增加高收入群体、金融交易的相关税收。另外,美国提名财政部长耶伦在美联储主席任上对货币政策重回正常化的巨大努力可能再次在财政——货币政策同向传导链条上再度上演。预计2021年美国联邦财政赤字率会有较大幅度的收窄,初步预计降至8%-10%左右,所需财政融资将较今年大幅减少。

欧元区四季度经济恢复面临着更大的不确定性。

美国疫情虽迎来第三轮高峰,但政府和居民对疫情反应均有所钝化;而欧元区对疫情爆发仍然相当重视,并采取较为严格的管控措施。在这种情况下,

总结与分析

综上,我们认为,随着疫情逐步稳定,美国经济数据及预期将不断改善,美国财政支出规模有可能缩减,进而使得美联储继续大规模购买国债的行为受到限制。美联储可能在经济数据符合其预期的情况下,开启新一轮“相对意义”上的缩表。

-

天天观热点:上交所将重点推动融资租赁企业深度参与资产证券化市场上交所相关业务负责人表示,今年,上海证券交易所将重点推动融资租赁企业深度参与证券化市场,提升资产盘活规模及效率,降低...

天天观热点:上交所将重点推动融资租赁企业深度参与资产证券化市场上交所相关业务负责人表示,今年,上海证券交易所将重点推动融资租赁企业深度参与证券化市场,提升资产盘活规模及效率,降低... -

天天快看点丨碳酸锂跌破30万供给端挺价情绪已现 不排除近期企稳回升的可能目前市面上有贸易商正在以更低的价格进行抛售。有锂矿上市公司在电话会议上表示,碳酸锂价格下行,产业链面临较大压力。有分...

天天快看点丨碳酸锂跌破30万供给端挺价情绪已现 不排除近期企稳回升的可能目前市面上有贸易商正在以更低的价格进行抛售。有锂矿上市公司在电话会议上表示,碳酸锂价格下行,产业链面临较大压力。有分... -

环球聚焦:教育部等五部门:全面规范校外培训机构财务管理活动非营利性校外培训机构成立后,举办者、负责人、实际控制人不得以任何方式抽逃出资,不得通过拆借资金、无偿使用等方式占用、...

环球聚焦:教育部等五部门:全面规范校外培训机构财务管理活动非营利性校外培训机构成立后,举办者、负责人、实际控制人不得以任何方式抽逃出资,不得通过拆借资金、无偿使用等方式占用、... -

新能源车价格战正酣 降价潮向产业链蔓延年初特斯拉降价将一众造车新势力卷入价格战,3月份东风系的降价补贴再次席卷汽车行业,燃油车企纷纷入局,新能源汽车品牌也无...

新能源车价格战正酣 降价潮向产业链蔓延年初特斯拉降价将一众造车新势力卷入价格战,3月份东风系的降价补贴再次席卷汽车行业,燃油车企纷纷入局,新能源汽车品牌也无... -

世界热点!多家银行被机构密集调研开年以来,累计已有15家银行获得机构调研,其中长三角区域上市银行仍然备受资本青睐。据wind数据统计,截至发稿,苏州银行...

世界热点!多家银行被机构密集调研开年以来,累计已有15家银行获得机构调研,其中长三角区域上市银行仍然备受资本青睐。据wind数据统计,截至发稿,苏州银行...

-

天天观热点:上交所将重点推动融资租赁企业深度参与资产证券化市场

2023-03-24 13:37:48

-

天天快看点丨碳酸锂跌破30万供给端挺价情绪已现 不排除近期企稳回升的可能

2023-03-24 10:27:57

-

环球聚焦:教育部等五部门:全面规范校外培训机构财务管理活动

2023-03-24 09:39:02

-

新能源车价格战正酣 降价潮向产业链蔓延

2023-03-24 08:26:02

-

世界热点!多家银行被机构密集调研

2023-03-24 08:36:46